株式投資の新高値ブレイクアウト手法が危険な理由とは?

株式投資において王道と言われる手法は、「安く買って高く売る」と言うものが一般的です。

他方、「高値で買って、更にそれを高値で売る」と言う手法もあります。

所謂、ブレイクアウト投資と言われる手法です。

しかし、

なぜ株価が、新高値を毎日のように更新していくのか?

この後、株価はどのような方向に進む可能性が高いのか?

と言ったことを、しっかりと抑えたうえで、こうしたブレイクアウトの投資手法を使わなければ、単純に株式を高値を掴んでしまうだけ、と言うことになり兼ねません。

そのため、一歩間違えれば、極めて危険な投資手法であることを理解しておかなければならないのです!

株価の新高値ブレイクアウト投資とは、どう言った投資手法なのか?

繰り返しになりますが、株式投資において王道と言われる手法は、安く買って高く売ると言うものが一般的です。

「安く買って高く売る」投資手法とは?

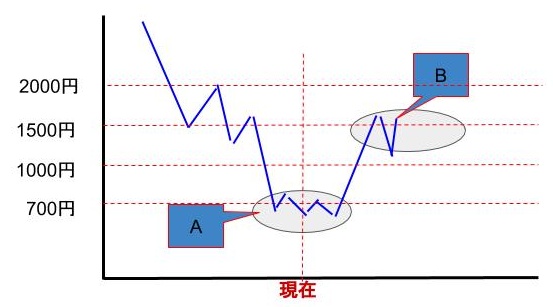

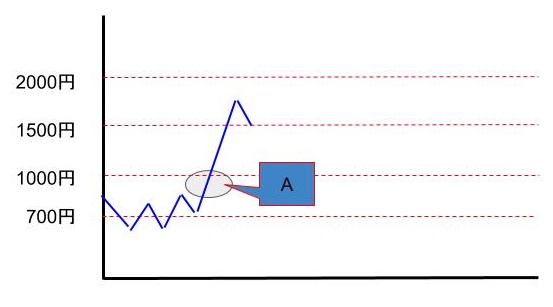

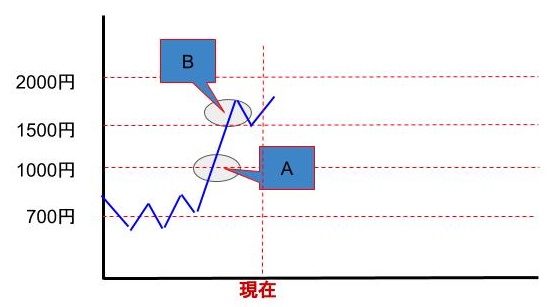

例えば、バリュー株投資などの場合、以下の図のようになります。

ファンダメンタル分析の結果、本来この会社の株価は1,500円相当の価値があると判断できたとします。

しかし、株価は1500円を下回る700円と言う株価で、割安の状況で放置されている。

株式マーケットにおいて、この銘柄の本来価値に気が付かれれば、株価は1,500付近まで上昇する可能性があります。

そのため、株価の上昇幅が利益として取れる可能性があると言ったものです。

「高く買って、更に高く売る」投資手法とは?

それに対して、ブレイクアウト投資とは、揉みあっていた株価が、高値をブレイクしたタイミングを狙って投資し、一気に株価の上昇分を取って行くと言う手法となります。

下の図で言うと、700円付近で揉みあっていたが、企業の公表した材料などのトリリガーを基に、上昇を始めています。

そのため、今後も株価は上昇し続けるとの判断から、【A】の位置で購入するといった手法です!

当然ですが、株式投資では買った値段よりも、高く売れば利益が出ることになります。

そのため、安く買わなければならないと言った制約与条件はありません。

従って、株価が毎日のように高値を更新しているような銘柄であっても、買った値段よりも高く売れる確証があるならば、投資に値することになります。

一般的にこうした新高値を更新していくような銘柄の場合、企業の公表した材料など、あるトリガーを基に上昇を始めることが多いです。

例えば、新製品の発表とか、企業業績のサプライズ的な改善などが、これに該当します。

上記の例で言うと、【A】の地点で「企業の公表した材料」などをトリガーにして、株価の上昇が始まります。

こうした新高値をブレイクしていくような株価の上昇が起きると、この銘柄は人気化して、一気に買いが集まり始めます!

すると、この銘柄の更なる上昇を予想して、短期取引を主体としているトレーダーが集まって来るのです。

当然ですが、デイトレーダーが、株価が1日中動かなかった銘柄にエントリーしてしまった場合、その日のマーケットが閉まる前に決裁をする必要が生じますので、手数料分だけ負けてしまうことになります。

そのため、スキャルピングやデイトレード、スイングトレード等の、短期トレードを実施されているトレーダーの場合、その企業のファンダメンタルがどうであるかと言うことよりも、株価が大きく動くかどうかの方が重要となります。

こうした短期取引をされているトレーダーにとっては、「株価が大きく動く可能性が限りなく高い銘柄」であることが、取引実施するか決めるための、重要な要素となってくるのです!

よって、こうした短期トレーダーにとっては、「株価が大きく動く銘柄」であれば、その購入価格がファンダメンタル的に安かろうと高かろうと、どちらでも良いと言う考え方になる訳です。

このような理由から、新高値をブレイクし始めた銘柄は、最初は企業の公表した材料などをトリガーに上昇を始めるが、ファンダメンタル分析を必要としないトレーダーが集まって出来高が増えることで、買いが買いを呼んで高値を更新していくと言う状況となるのです!

ブレイクアウト投資で失敗する主な理由とは?

このように考えると、新高値をブレイクした直後の【A】のような株価水準で購入するのは難しいが、株価が一定程度上がった後にエントリーしても、十分に利益を出せるのではないかとか?と思うかもしれません。

しかし、株式投資はそれほど甘いものではありません。

まず、このブレイクアウト投資の場合、企業の公表した材料によって、株価がどの程度に上方修正されるものなのかと言うことを調べることが重要となります。

例えば先ほどの例で言うと、700円付近で揉みあっていた株価が、企業の公表した材料をトリガーに、株価が急騰し始めています!

ここで重要なのは、この材料が、どの程度の株価を押し上げるだけの効果を持っているかということです。

先ほども申し上げた通り、こうした新高値を更新していくような銘柄は、最初は企業の公表した材料などをトリガーに上昇を始めます。

しかし、ファンダメンタル分析を必要としないトレーダーによる買いが買いを呼んで、この銘柄の本源価値とは乖離した株価まで株価が上昇してしまうことが多くあるのです!

例えば上の図で言うと、企業の公表した材料によって、この銘柄の本源価値が2,000円程度まで上昇していると判断出来るのであれば、【A】地点で購入することは合理的ですし、【B】地点の1,500円でも、株価は割安と言えるのです。

しかし、発表された材料が1,000円程度の、株価の押し上げ効果にとどまっているものの、銘柄の人気化によって株価が上がっているだけの場合、既に現在の1,500円という株価は割高な状況になっているのです。

そのため、中長期的には1,000円付近まで下落することが想定されます。

では、現在の株価は1,500円なので、空売りをすれば良いのではないか?と思う人が大半だと思います。

しかし、この単純な考え方も危険です。

理由を知らなければ、大損をすることになり兼ねません!

と言うのも、この株の本源価値が1,000円程度だったとしても、この株価は更に上昇して、2,000円に上昇したり、それ以上になってしまう可能性は、全然起き得ることだからです。

株価を動かす要素は色々とあるが、需給によっても大きく動くことがある!

株式投資において、株価を動かす要素は色々とあります。

「需給」も、株価を動かす大きな要素となります。

簡単に言ってしまえば、その株式を欲しいと言う人が多ければ株価は上がりますし、いらないと言う人が多ければ株価は下がると言うことです。

特に、短期のマーケットでは、「需給」を基にして株価は推移することが多くなりがちです!

先ほどの例で言うと、適正水準である1,000円の株価を超えて、1500円の水準になると、多くの人が割高であると考えて、「売り」を仕掛けている可能性があります。

このような場合、株価が想定通りに下落してくれれば良いのですが、売り残が急増して一気に踏みあげられてしまい、大損をしてしまう可能性もあります!

この場合、膨大な被害を被ってしまう可能性があるので極めて危険です!

この辺りの、空売りの踏み上げについては、別の記事に詳細を纏めてますので、この記事では割愛させて頂きます。

ブレイクアウト後、株価が下落に転じてから売却しても利益が出るのでは?

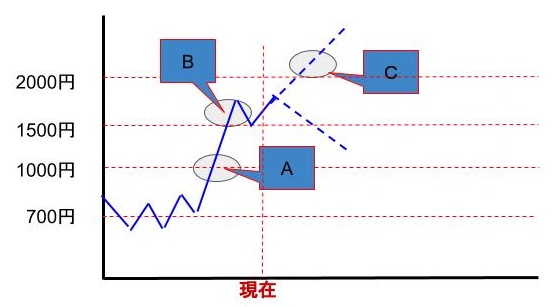

では、株価が上昇し続けるまで、とことんホールドを続けておいて、株価が下落に転じてから売却すれば良いのでは、と思う人がいるのではないでしょうか?

仮に、仮に株価が下落した時に売却したが、それは押し目であって、更に株価が上昇してしまうかもしれません。

しかし、新高値をブレイクして、新高値を更新して行く場合は、株価が急騰することが多いです。

そのため、こうした押し目で売ってしまったとしても、更なる上値分の利益は取り損なうものの、十分に利益がでるので良いのでは?

と考える訳です。

上の図で言うと、【A】の位置で購入できているので、【B】の株価が下落し始めた価格で売れれば、仮に【C】のように上昇して行ったとしても十分に利益が出るでしょという考え方です。

確かに、こうした「騙し」は良く発生するので、【A】の位置から、株価が一旦下落した【B】の位置が近いと、思ったほど利益が取れない可能性もあります。

それでも、【A】の位置からは上昇しており、それに伴って利益が出ているので良しとすべきなのかもしれません。

株式投資は、1回の失敗で、数年分の利益を失ってしまうことが有り得る!

しかし、上記の例の場合、1回の失敗で、多くの利益を吹き飛ばしてしまうリスクを抱えているということを理解していなければ極めて危険です!

当然のことですが、株価が急騰しているということは、下落時も急落する可能性が高いことになります。

この時点で、「なるほど!」と気が付いた方は、大丈夫だと思います。

しかし、この時点でも、私が言いたいことに気が付いていない場合は要注意です!

繰り返しになりますが、株価が急騰しているということは、下落時も急落する可能性が高まります。

当然ですが、株価が急騰し過ぎている時は、流れが変わると堰を切ったように、一気に株価は逆流して急落を始めます。

この時に多くの人は、既に株価は十分に上がっているのだから、流れが変わったら売却して利確すれば良いのでは?と思うはずです。

しかし、このように急騰を続けている銘柄は、ストップ安を連発してしまう可能性があるということを頭に入れておかなければなりません。

つまり、、毎日株価が寄らずに下げ続け、やっと株価が付いた時には大きく株価が下がってしまっていたということが起こり得るのです。

サンバイオショックのように、株価が寄らずに一気に急落するリスクもあり得る!

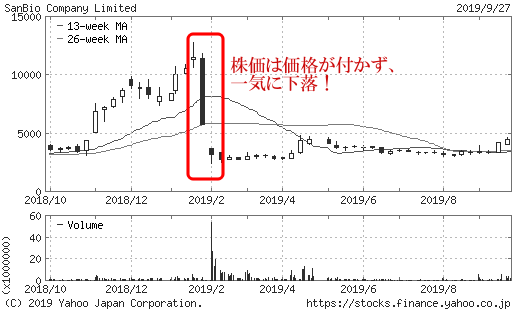

ご存じの方も多いでしょうが、株式市場における大幅な下落として「サンバイオショック」というものが、直近でも発生しています。

サンバイオとは、創薬ベンチャー企業のことですが、1月29日に新薬の臨床試験が不調に終わったことを発表すると、発表に失望した人による売りが殺到し、ストップ安となりました。

しかし翌日以降もストップ安が続き、2月5日に価格が約定した時には、下落前に1万2千円以上を付けていた株価が2400円付近となり、数日で5分の1程度まで株価が暴落をしてしまいました。

しかし、その暴落中に、値が付かなかったことから、逆指値によるロスカットも出来ませんでした。

つまり、1億円持っていた人がいたとすると、値が付いた時には2000万円程度に資産が激減してしまったことになります。

更に、信用買いをしていた人ですが、一気に破産に追いやられてしまうレベルのインパクトです。

これは、上記の図で説明したブレイクアウト投資の例とは、少し下落理由などが異なるのですが、マーケットの期待によって急騰した株価が逆流し始めた場合、どのような事態になり得るかを示す良い例だと思います。

株式投資とは、稀にしか起きないケースも想定した、取引が不可欠である!

こうした話をすると、

「それは稀に発生するものなのでしょ?」

「急落するとしても、普通は株価が寄り付きながら下がって行くものでしょ?」

と思われるかもしれません。

それは、仰る通りです!

しかし、株式投資では10年くらい、こうした稀に起きる事象に遭遇することなく利益を積み重ねてきたとしても、10年に1回起きるかと言った「稀に起きる事象」に巻き込まれる可能性もあると言うことを認識しておかなければなりません!

もし、こうした事象に巻き込まれてしまうと、それまで数年間に渡って積み重ねてきた利益を、1回の取引でで吹き飛ばしてしまうことも起こり得るのです!

少し、極端な例を基に説明をしましたが、ブレイクアウト投資が、短期間で大きな利益を得られると言うのも事実だと思います。

一方で、高値で買うということは、それ相応のリスクを負っていることも事実です。

そのため、こうしたリスクを負った投資をしているということをしっかりと認識し、どう言った事象が起きうるかということを理解した上で投資をすることが欠かせません。

また、短期間で大きな利幅を取るには、どうしても株価は需給に左右される可能性が高まり、本源価値とは乖離した動きとなる可能性が高いことも理解しておかなければなりません。

このように、株価が急騰しているものに安易に飛びつくのではなく、自分なりの考え方を整理し、整理した手法に則って、粛々と投資をして行くことが重要です。

こうしたことをしっかりと理解した上で、ブレイクアウト投資をするならば、短期間で大きな利益を得ることも可能なのだと思います。

因みに、上記は株式投資ではありませんが、私が実際に行ったFX取引で、それまでの数年間の利益をたった一回の取引ですっ飛ばしてしまった経験談を纏めています!

今では、こんなバカな保有方法はしませんが、ある意味、良い経験となっています。

まあ、誰もが投資において大失敗は避けて通れませんので、大きく損失を出すなら年齢的に挽回が出来る時期に経験しておいた方が良いと思います。

ただ、精神的な苦しみは金額の多寡にかかわらず感じるので、被る金額は可能な限り小さくしておいた方が良いですが・・。